最近有朋友问我,你对黄金怎么看?现在可以买黄金吗?

这些问题问的很好啊。首先表明我的观点:黄金是投机不是投资,黄金的长期投资价值极低,在我的投资组合中配置黄金的比例不会超过5%。

可能有些朋友会反对:你谁啊,一句话把黄金贴个投机的标签,我几年前300多元一克买的黄金放到现在已经赚麻了,你懂不懂黄金啊?

的确,构建投资组合时是否应包含黄金,是一个备受争议的话题。下面我分别给出买黄金和不买黄金的理由,供大家参考。

配置黄金的理由

1. 避险保值,抵御通胀

黄金作为一种避险资产,在经济不稳定或通胀预期上升时往往表现较好,有对冲货币贬值的作用。

你买的股票可能会破产,债券可能会违约,但是黄金的价格不会跌到零。

2. 资产多样化,降低投资组合风险

黄金的价格和股票、债券相关性低。将投资组合分散到黄金、债券、股票等几种不相关的资产中,可以在不牺牲预期收益的同时降低风险,从而获得一份”免费的午餐”,这就是著名的资产配置理论。

对资产配置感兴趣的朋友,我推荐威廉·伯恩斯坦的《有效资产管理》,值得反复阅读。

不配置黄金的理由

1. 本身没有内在回报,其回报基于博傻

我们知道,投资股票有红利收入,债券有利息收入,房地产有租金收入,这些都是生息资产,可以创造现金流。

但是黄金属于不创造现金流的资产,本身没有内在回报,难以估值,就像古董,字画一样,其回报只能基于博傻,指望别人出更高的价格接你的盘。

投资和投机最大的区别在于,你需要预测的对象是内在回报还是市场情绪。从这个角度看,我认为黄金仅有投机价值,而投机想要获利,你就必须正确预测市场情绪,预判他人的行为,这是远远超出我能力圈的事情,我不会参与这种游戏。

2. 风险溢价几乎为零

风险溢价(Risk premium)指的是投资者在一段时间内持有风险资产的预期回报率相对于无风险资产的超额回报率。

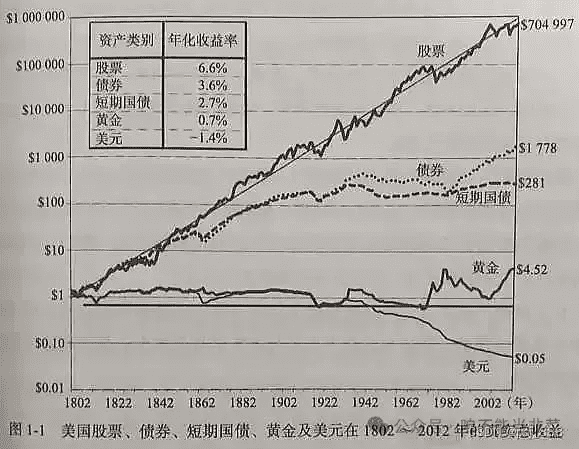

杰里米·西格尔教授在他的经典之作《股市长线法宝》(Stocks for the long run)中,给出了各资产在1802-2012年的真实收益:

可以看出,在210年的时间内,一个充分分散的股票投资组合的年平均真实收益率为6.6%,短期债券为2.7%, 而黄金的真实收益率仅有0.7%,风险溢价几乎是零。

也就是说,投资者持有黄金,承担了和股票类似的价格波动,但回报远不如股票,甚至不如无风险的短期国债。那我不如持有无风险的短期国债,既获得了和黄金类似的回报,又不用承担价格波动的风险,何乐不为呢?

行文至此,对于仍然想要配置黄金的朋友,我建议不要着急,先思考下面几个问题,想明白了再买不迟:

- 我的投资周期到底有多长?

- 我需要配置多少比例的黄金?

- 我最多可以忍受多少幅度的下跌?

- 如何设置止损和止盈?

只有事先想清楚这些问题,谋定而后动,才能做出理性的投资决策。